当前位置 > 散户吧 > 财经要闻 > 金融资本 > 民生策略:真正的机会从不“唾手可得”

民生策略:真正的机会从不“唾手可得”

【报告导读】未来传统范式与长期趋势的改变的冲突仍然是让市场波动的重要来源,我们推荐的板块并不一定能幸免于所有潜在波动,而正因如此传统领域的重估才更值得坚持与期待,真正的胜利从不唾手可得。 本文来自散户吧WWW.SANHUBA.COM

Summary

本文来自散户吧WWW.SANHUBA.COM

摘要 本文来自散户吧WWW.SANHUBA.COM

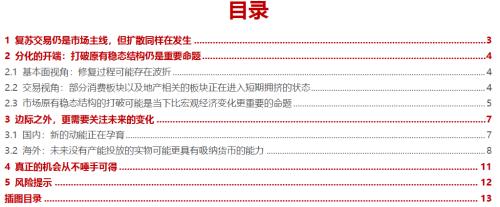

1复苏交易仍是市场主线,但扩散同样在发生

本文来自散户吧WWW.SANHUBA.COM

本周(20221205-20221209)市场仍在交易经济修复预期,但变化同样在发生:一方面,从各行业涨幅排序来看,与地产链更为相关的家电、建材等板块以及金融板块涨幅排名上升较快;另一方面,从消费细分板块来看,当“新十条”发布以来,铁路、百货、景区、航空、酒店等板块反而开始调整。这意味着复苏交易开始发生了扩散,预期层面的博弈仍是市场定价的逻辑,从这一点看,边际交易本身可能正在临近尾声。

本文来自散户吧WWW.SANHUBA.COM

2分化的开端:打破原有稳态结构仍是重要命题 本文来自散户吧WWW.SANHUBA.COM

从基本面维度看,无论是地产链、还是消费板块,修复过程可能存在波折/明显时滞。对于地产链而言,地产股自己可能是相较更好的工具;而消费领域同样也将面临分化。从交易视角看,随着复苏交易的进行,市场再度回到趋势力量开始主导定价的阶段,部分消费板块以及地产相关的板块正在进入短期拥挤的状态。市场原有稳态结构的打破可能是当下比宏观经济变化更重要的命题:当下无论主题基金规模占比、还是连续4个季度重仓相同行业的基金规模占比均处于历史最高或接近历史最高水平,这高于所有的复苏期开始时。行业上,上述基金则主要集中于医药、TMT、消费、新能源等领域,赛道板块积淀了大量的资金,投资者可能依然会由于路径依赖去在“复苏预期时期”去交易对自己更为“有利”的赛道,真实基本面的变化会短期钝化,短期形成共识的难度在加大。现实是宏观因素(经济下行、海外通胀粘性)正在影响上述行业,而宏观如果反弹(经济复苏,国内通胀上行)最大受益可能也不是上述行业。那么,市场原有稳态结构打破的波动仍然是未来市场最重要命题。但从另一方面来看,这可能会拉长对于传统资产的重估过程。 本文来自散户吧WWW.SANHUBA.COM

3边际之外,更需要关注未来的变化

本文来自散户吧WWW.SANHUBA.COM

市场当下对于未来经济动能的理解,仍然是排除法思维,以期待传统范式的回归,例如:认为消费、出口和基建投资疲软,因此看好地产;认为地产、出口和基建没向上弹性,因此看好消费复苏。我们与市场不一样的看法在于:安全诉求对于经济本身的拉动力量。值得关注的是,近期以中阿制定的《中阿全面合作规划纲要》代表着一带一路建设的加速,这意味着新的动能正在孕育。后续同样需要关注是否有的更强的政府投资主导以解决有效投资不足的标志性事件推进。值得一提的是,以二战前美、德为例,保持扩张的政策、政府杠杆的上升也是安全本身的诉求。中国特色估值体系下的国企价值重估其实是重估制造业的优势本身(资源成本优势、基础设施优势),未来或将在安全中发挥更重要作用。对于海外,11月美国PPI、12月密歇根消费信心指数超预期引发了市场对于美联储“更高更长”的担忧,下周美国CPI、12月FOMC会议等可能仍会对市场产生冲击,但美联储是否因为利率作用的延迟效应高估了其对物价的影响而低估了其对经济的影响仍值得商榷。一般意义上,投资者喜欢把通胀、大宗商品价格上涨理解为流量概念(供需的边际变化),而当前实物、金融资产、货币价格之间的矛盾可能是一个存量矛盾的积累,未来美国衰退可能出现的情况是:对中国的出口制造业造成较大冲击,但是由于金融资产缺乏增长和技术进步两种回报来源,反而是未来没有产能投放的实物可能更具有吸纳货币的能力:资源型工业品(铜)、黄金、能源。

本文来自散户吧WWW.SANHUBA.COM

4真正的机会从不唾手可得

未来传统范式与长期趋势的改变的冲突仍然是让市场波动的重要来源,我们推荐的板块并不一定能幸免于所有潜在波动,而正因如此传统领域的重估才更值得坚持与期待,真正的胜利从不唾手可得。我们推荐:有色(铜、金、钼、铝、银)和能源(油、煤炭);围绕着资源——市场的运输系统重构:资源运输、特种运输、仓储和港口等;重资产的重估(含国企):炼厂、电信运营、煤化工、电力运营;利率中枢上移过程中的保险;以及房地产的修复。成长主题投资:元宇宙、智慧能源、工业互联。

风险提示:欧洲出现极端天气,海外超预期衰退,测算误差。 本文来自散户吧WWW.SANHUBA.COM

报告正文

本文来自散户吧WWW.SANHUBA.COM

1、复苏交易仍是市场主线,但扩散同样在发生

(小编:财神)

相关新闻更多新闻>>

- ·2022重仓长安汽车的基金有哪些?华夏能源革新股票A前十大重仓股10-03

- ·公募基金持仓市值继续提升 节后首批转债一签难求02-15

- · 反弹高点尚未确立 大盘仍将维持震荡11-09

- · 后市怎么看?11-25

- · 利好出尽!全球股市最后的疯狂!主力资金在一片乐观声中出货了!11-11

- ·春节后次新基金积极抢筹优质资产 超6400亿元资金启动建仓潮02-14

- ·索罗斯旗下基金四季度新买入阿里巴巴 占组合5.5%02-13

- ·重仓金圆股份的基金有哪些?二季度信澳新能源精选混合的前十大重仓股10-03

- · 兴证策略:当前央企的估值性价比如何?11-23

- · 三大指数震荡整理,资金抢筹众生药业11-20

今日要闻更多>>

- · 全面复盘:海外四国防疫放松后的经济与股市12-13

- · 北上资金大举加仓消费股,A股反弹可期,建议逢低布局12-13

- · 银华基金经理向伊达:当前A股性价比突出 关注“大安全+顺周期”投资主线12-13

- · 中信证券明明2023年大类资产配置投资策略:A股>港股>黄金>美股>有色金属>黑色金属>美国国债>中国国债>原油12-13

- · 中信证券:预计2023年我国有望实现5%左右的经济增速,上半年将是修复最快阶段12-13

- · 中信证券:2023年国内可能呈现出股强债弱的格局,海外建议关注避险资产的配置价值12-13

- · 李大霄:中国股市向上突破正当其时 一轮轰轰烈烈跨年度行情或已展开12-13

- · 华尔街多家投行发出信号:是时候重新关注中国股票了!12-13

- · 研报透市:多个超大城市防疫“减码”,A股最差情况或许已过去,三主线逐渐清晰12-13

- · 十大券商策略:冬日暖阳,暖冬继续,短期紧跟政策边际变化的节奏12-13

财经要闻更多>>

- · 美国一家催收新秀,把讨债变销售,客户主动送钱12-14

- · 深圳:公交、地铁、公园等不再查核酸!北京:“明天起全面放开”“停止社会面核酸”等传言不实!12-13

- · 92号汽油或重回“7元时代”12-13

- · 壮大制造强国的钢铁脊梁12-13

- · 北京:将定期公布新冠核酸检测医学检验实验室合格名单12-13

- · 11月份我国电商物流总业务量规模继续扩大 农村回升明显12-13

- · “悲欢并不相通”? 酒企“喜”迎收官捷报 经销商却陷“库存之困”12-13

- · 拓展林地“绿”效益12-13

- · 今冬最强寒潮创多地气温新低 电热毯、浴霸、暖宝宝等居家保暖品类销量猛涨12-13

- · 每天一个半马!保供人员拣货日行30公里 三日配送果蔬超万单!12-13