当前位置 > 散户吧 > 股市动态 > 主力动向 > 私募基金 > 百亿量化私募出手!暂停发行这类产品

百亿量化私募出手!暂停发行这类产品

百亿量化私募公开给投资者写信,呼吁其加仓指数增强产品!

本文来自散户吧WWW.SANHUBA.COM

近期百亿量化私募思勰投资发布了给投资者的一封信,其认为市场处于历史中低位,量化多头布局时机来了;建议投资者重点关注指数增强类量化多头策略产品,逢低布局。另外,其也称公司将暂停发行市场中性策略产品。

数据显示,今年全市场1800多只股票量化私募产品的平均收益为6%,今年新发的量化指增私募产品达到390只。但是近年来指增产品超额收益衰减也是市场关注的问题,有的私募认为超额波动有一定周期性,但我们的市场量化投资仍拥有全球最好的多头阿尔法。 本文来自散户吧WWW.SANHUBA.COM

百亿量化私募呼吁买指增产品

暂停发行市场中性策略

本文来自散户吧WWW.SANHUBA.COM

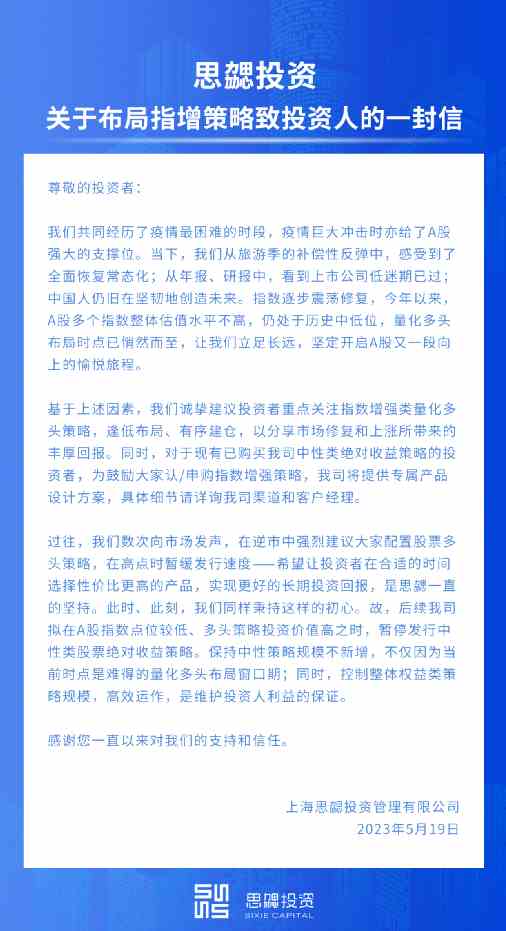

5月19日晚间,沪上百亿量化私募思勰投资在其官微发布《思勰投资关于布局指增策略致投资人的一封信》。其称,今年以来,A股多个指数整体估值水平不高,仍处于历史中低位,量化多头布局时点已悄然而至。 本文来自散户吧WWW.SANHUBA.COM

思勰投资建议,投资者可以重点关注指数增强类量化多头策略,逢低布局、有序建仓,以分享市场修复和上涨所带来的丰厚回报。同时,对于现有已购买公司中性类绝对收益策略的投资者,为鼓励大家认/申购指数增强策略,公司将提供专属产品设计方案。 本文来自散户吧WWW.SANHUBA.COM

另外,思勰投资也表示,后续公司拟在A股指数点位较低、多头策略投资价值高之时,暂停发行中性类股票绝对收益策略。“保持中性策略规模不新增,不仅因为当前时点是难得的量化多头布局窗口期;同时,控制整体权益类策略规模,高效运作,是维护投资人利益的保证。” 本文来自散户吧WWW.SANHUBA.COM

资料显示,上海思勰投资管理有限公司成立于2016年1月,随后2016年8月15日在基金业协会完成私募证券投资管理人备案登记。目前公司有53名全职员工,管理规模已经超过了100亿元。目前旗下备案的私募基金共有359只,其中今年备案的有35只。 本文来自散户吧WWW.SANHUBA.COM

本文来自散户吧WWW.SANHUBA.COM

值得一提的是,今年以来股票量化产品总体取得一定正收益。私募排排网数据显示,有业绩记录的1804只股票量化产品,今年来整体收益为6.00%;其中1533只产品实现正收益,占比近85%。如果按不同类型看,量化多头产品今年来平均收益为4.45%,中证500指增产品今年来平均收益为7.57%,中证1000指增产品今年平均收益为9.12%,以及沪深300指增产品今年平均收益为5.42%。

本文来自散户吧WWW.SANHUBA.COM

同时,今年量化多头的指数增强私募产品备案也比较火热。基金业协会数据显示,今年备案的、名字中带“指数增强”、“指增”的私募证券投资基金达到390只左右,比去年同期增长了29%左右。 本文来自散户吧WWW.SANHUBA.COM

今年量化超额收益表现不佳

本文来自散户吧WWW.SANHUBA.COM

私募仍看好指增策略超额收益

本文来自散户吧WWW.SANHUBA.COM

但是,基金君也发现,这几年量化指增私募产品的超额收益却呈现逐年衰减的趋势。 本文来自散户吧WWW.SANHUBA.COM

根据私募排排网统计,截至今年4月末,量化私募中证500指增、沪深300指增、中证1000指增策略今年以来平均超额收益分别为1.4%、-0.48%、2.99%,而量化选股策略平均超额收益也为-0.83%,均在3%以下。

宽德投资表示,2023年一季度,A股市场呈震荡筑底向上的态势,不同宽基指数间的区间涨幅差异明显,以中小市值风格为代表的股指相对更为强劲。目前,量化私募整体的超额水平与过去相比,肯定是有所下降。以当前体量最大、业绩最长、竞争最为充分500指增产品为例,市场上大多数量化私募机构的今年超额收益获取相对乏力,整体呈减弱态势。

本文来自散户吧WWW.SANHUBA.COM

思勰投资认为,今年以来的超额收益较低的核心因素,与是量化超额的长期衰减因素,有较大差异的。长期因素,更多是市场有效性的提升,与量化行业内生的策略同质化。而短期因素,源于今年以来的市场行情的短期特征,使得今年的量化超额获取难度加大:一是行业热点切换速度快,持续性弱,市场时序特征不利于超额捕捉;二是个股涨跌幅超越指数的占比较低,超额不显着,市场截面特征上的获利空间受限。 本文来自散户吧WWW.SANHUBA.COM

金戈量锐称,量化产品的超额波动呈现了一定的周期性。从历史来看,过去几年超额收益是相对较高,未来大家要对超额收益降低预期,如去年可能超额收益平均水平在10%-15%左右,这也是A股散户转向机构化一个必然的结果。同时也对量化策略在模型的更新、因子的迭代、人工智能的使用上提出了更高的要求。

但是,不少量化私募还是比较看好指数增强私募产品超额收益的空间。 本文来自散户吧WWW.SANHUBA.COM

(小编:财神)

相关新闻更多新闻>>

- ·量化巨头频繁调研上市公司!噱头还是另辟蹊径05-10

- ·券商私募资管规模去年减少1.36万亿元 私募子公司有望成券商业绩新增长点03-06

- ·中国人寿、菜鸟供应链等设立物流股权私募基金LP,注册资本18亿元03-02

- ·晋商银行“晋升财富-普益标准”中国财富管理收益11月指数 六个月投资周期银行理财产品过去半年收益率达1.06%,债券型公12-20

- ·私募发行市场回暖 机构乐看明年市场12-14

- ·江西证监局指导行业协会召开辖区私募股权投资行业规范发展座谈会03-31

- ·晶瑞电材、华兴源创等成立私募公司 注册资本1.01亿11-16

- ·9月新备案3402只私募基金,存续基金规模达20.39万10-28

- ·国内首家“瑞驰”私募机构成立 瞄准REITs市场05-17

- ·王国斌出手!最新建仓买进这两只股,“剧透”2023布局方向,这些领域有望产生超额收益……01-08

今日要闻更多>>

- ·核领域首个人工智能国际标准发布 推动机器人在该领域加速落地05-28

- · 提振民间投资,重在稳预期!05-27

- · 突然爆发!10天9板!有人半月暴赚900万,这些人要笑了05-27

- · 甘肃机场业绩踩红线,兰州中川客流量暴跌05-27

- · 证监会:A股上市公司逾5000家,多方面发挥“压舱石”作用05-27

- · 证监会蒋东兴:加快推进上市公司数字化创新发展05-27

- · 证监会副主席王建军:上市公司协会要探索开展独立董事履职评价工作 加快独立董事信息库建设05-27

- · 国资委副主任赵世堂:持续推动中央企业更好融入资本市场05-27

- · 锂电池板块跌0.2% 联得装备涨15.68%居首05-27

- ·创业板网络安全公司_创业板网络安全股名单(5/22)05-27

财经要闻更多>>

- ·阿特斯什么时候上市?阿特斯上市时间消息05-28

- ·豪江智能上市日期消息 公司什么时候交易上市?05-28

- ·阿特斯上市了吗?阿特斯公司新进展202305-28

- ·南王科技上市了吗?南王科技ipo新消息202305-28

- ·易实精密什么时候上市?易实精密上市时间新消息05-28

- ·易实精密业绩怎么样?公司营业收入多少钱?05-28

- ·银行卡和信用卡长时间不用会有哪几个后果?05-28

- ·华龙航空正式进军欧洲,成为首家在欧洲设立办公室的中国公务机运营商05-28

- ·汇添富基金徐志华:保持平常心,做长期正确的事05-28

- ·豪江智能怎么样了?豪江智能上市进展202305-28